4~9월 전사 영업익, 전년 동기보다 30% 하락

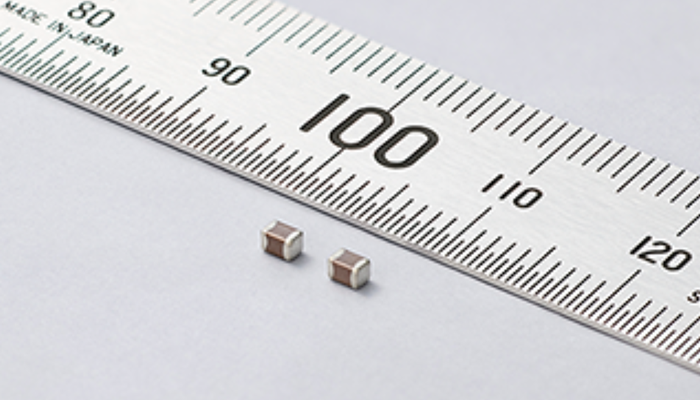

세계 적층세라믹콘덴서(MLCC) 1위 일본 무라타의 4~9월 MLCC 매출이 전년 동기보다 7.6% 줄었다. 9월 말 MLCC 수주잔고는 지난 3월 말보다 8.7% 줄었다. 무라타는 모빌리티 부문을 제외한 나머지 PC와 기지국 등에 필요한 MLCC 매출이 감소했다고 밝혔다.

무라타제작소는 2023회계연도 상반기(4~9월)에 매출 8104억엔(약 7조2630억원), 영업이익 1389억엔(약 1조2460억원)을 올렸다고 31일 밝혔다. 전년 동기보다 매출은 11.9%, 영업익은 30.7% 줄었다.

2023회계연도 1분기(4~6월) 실적은 매출 3677억엔(약 3조2940억원), 영업이익 501억엔(약 4490억원)이었다. 2분기(7~9월) 실적은 매출 4427억엔(약 3조9680억원), 영업이익 888억엔(약 7960억원)이다.

무라타의 4~9월 MLCC 매출은 3665억엔(약 3조2850억원)으로, 전년 동기의 3966억엔(약 3조5540억원)보다 7.6% 줄었다. 무라타는 MLCC 실적에 대해 모빌리티용 MLCC 매출은 늘었지만, PC와 기지국을 비롯한 나머지 분야 MLCC 매출이 줄었다고 설명했다. 같은 기간 전사 매출에서 MLCC 비중은 45%였다.

무라타는 7~9월 모빌리티와 스마트폰용 MLCC 매출이 전 분기보다 16.3% 늘었다고 밝혔다. 애플 아이폰15 시리즈 등 하반기 스마트폰 신제품 대응 영향으로 보인다. 9월 말 MLCC 수주잔고는 1240억엔(약 1조1110억원)으로, 지난 2022회계연도 마지막 달인 3월 말의 1359억엔(약 1조2170억원)보다 8.7% 적다.

4~9월 전사 매출에 대해 무라타는 "모빌리티용 MLCC 매출은 증가했지만, PC와 기지국용 수요는 감소했다"며 "커넥티비티 모듈과 리튬이온 배터리 부문 감소가 매출 하락의 또다른 원인"이라고 밝혔다. 영업이익에 대해서는 "가동률 하락에 따른 생산성 손실과 제품 판매가격 하락이 영업이익 감소 원인"이라고 설명했다.

무라타가 지난 4월 제시했던 4~9월 실적 전망치보다 매출은 2.8%, 영업이익은 65.4% 많았다. 영업이익이 전망을 크게 웃돈 이유에 대해 무라타는 "부품 수요가 전망을 밑돌았고 가동률 저하로 생산성이 떨어졌지만, 추가적인 엔화 절하와 고정비 억제, 기기와 모듈 수익성 개선 등의 영향을 받았다"고 밝혔다. 또 "수요가 기대를 밑돌았지만 재고를 줄이기 위해 노력했고, 많은 부품 재고가 거의 적절한 수준(almost appropriate levels)에 도달했다"는 내용도 덧붙였다.

무라타는 2023회계연도 기간 동안 전방시장에 대해, 스마트폰은 11억1000만대 출하될 것이란 지난 4월 전망을 유지했다. PC 출하량은 4월 전망(3억8000만대)보다 3% 줄어든 3억7000만대로 예상됐다. 자동차 출하량은 8800만대로 4월 전망(8600만대)보다 2% 늘어날 것이라고 기대하면서, 전기차(xEV) 출하량은 4월 전망(3200만대)보다 3% 줄어든 3100만대를 전망했다. 스마트폰과 PC는 부품 수요, 자동차는 생산량에 기반을 두고 있다.

2023회계연도(2023년 4월~2024년 3월) 전사 매출 전망치는 1조6200억엔(약 14조5190억원)으로, 지난 4월 제시한 전망치(1조6400억엔)보다 1.2% 줄었다. 무라타는 4~9월 실적과 10월~내년 3월 전망 수요에 근거해 매출 전망을 수정했다고 설명했다.

2023회계연도 MLCC 매출 전망치는 7487억엔(약 6조7100억원)으로, 4월 전망(7744억엔)보다 3.3% 줄었다. 10월~내년 3월 MLCC 매출(3822억엔)은 4~9월 MLCC 매출(3665억엔)보다 많을 것으로 기대됐다.

2023회계연도 영업이익 전망치는 지난 4월 발표된 전망치(2200억엔)에서 2700억엔(약 2조4200억원)으로 22.7% 상향됐다. 4~9월 영업이익이 기대를 웃돌았기 때문이다.

디일렉=이기종 기자 gjgj@thelec.kr

《반도체·디스플레이·배터리·자동차전장·ICT부품 분야 전문미디어 디일렉》